财联社(北京,记者 陈俊岭)讯,在公募基金管理规模站稳20万亿规模之际,经历持续数年去通道的脱胎换骨后,公募基金资管子公司(简称“基金子公司”)的管理规模也首现触底回升的迹象。

近日,中国证券投资基金业协会发布的私募资管产品备案数据显示,2021年1月基金子公司存续资产规模34110亿元,环比上月微涨203亿元,结束了此前连续多年、数十个月规模持续缩水的纪录。

去通道业务、提高注册资本、探路主动管理……过去几年,基金子公司一直在默默地承受行业转型的“阵痛”,而随着通道业务的渐次“出清”和各项工作的稳步推进,基金子公司内部排名也发生了微妙的变化。

3月17日晚间,中基协公布的基金子公司最新规模数据显示,银行系基金子公司再度“霸榜”,前十名独占八家。其中,建信资本以4678.07亿元蝉联冠军,招商财富以3249.37亿元超越农银汇理跃升亚军。

几天前,中基协再次公布了新一期的私募资管产品备案月报数据,最为业内关心的规模数据却“喜忧参半”——“喜”的是规模数据有所企稳;“忧”的是单月备案数据又开始掉头向下。

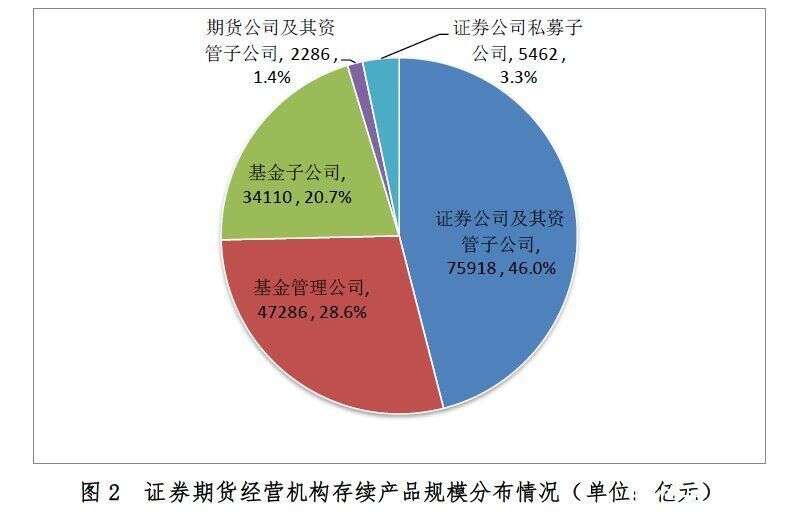

截至2021年1月底,证券期货经营机构私募资管业务规模合计16.51万亿元(不含社保基金、企业年金以及证券公司大集合),较上月底增加2344亿元,增幅1.4%。

其中,基金子公司存续资产管理规模34110亿元,占比20.7%。对比2020年12月底的数据,1月基金子公司规模相比12月底的33903亿元,比去年12月略升203亿元。

“虽然管理规模只比上月涨了200亿,但却是基金子公司行业触底回升的积极信号,但愿行业从此迎来春天。”一位基金子公司高管称,过去几年基金子公司的日子“太苦了”,与同期母公司的剪刀差越来越大。

在上述基金子公司高管看来,通道业务是基金子公司前几年爆发性增长的重要推手,但随着监管持续去通道,规模持续缩水早在预期之内,相比之下,他们更关心基金子公司每月的新增备案数据。

不过,新增备案数据也不客观。2021年1月,证券期货经营机构当月共备案私募资管产品1206只,设立规模873.51亿元;其中,基金子公司当月共备案资管产品184只,设立规模269.83亿元,规模占比30.9%。

对比2020年12月份的数据(当月新备案资产产品317只,设立规模752.99亿元,规模占比44.2%),2021年1月份基金子公司新备案的各类数据均有较为明显的下滑。

基金子公司管理规模触底回升,也直接反映在各家公司平均规模上。2021年1月,基金子公司平均管理私募资管业务规模455亿元,对比12月同一口径的446亿元数字,上升了9亿元。

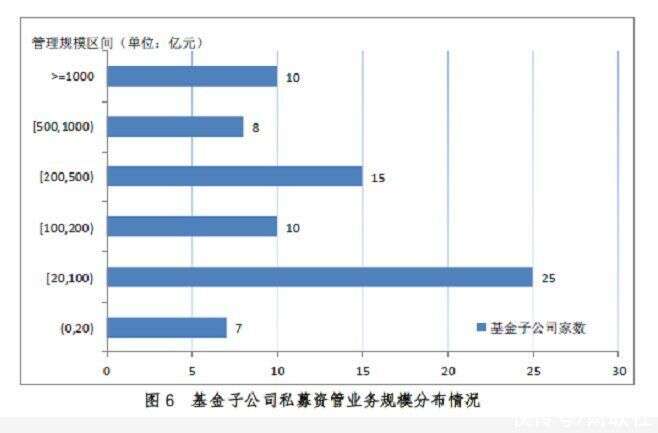

尽管上月基金子公司“千亿阵营”的家数仍为10家,但在“200亿至500亿”和“100亿至200亿”两个区间,却有了较大变化——前者从16家减至15家,后者从上月的9家增至10家。

具体来看,基金子公司月均规模排名榜单中,银行系基金子公司依然十分强势。其中,排名前十位中,建信资本、招商财富、农银汇理、浦银安盛、鑫沅资产、工银瑞信、交银施罗德和平安汇通均为银行系。

在非银行系基金子公司中,仅有博时资本(1156.16亿元)和易方达资产(1070.53亿元)挤进了银行系“霸榜”的基金子公司月均规模的前十榜单,名次分别为第八名和第十名。

“1000亿元”,对于基金子公司而言,也是他们进入行业前十榜单的最低门槛。而从第11名到20名,则成为了非银行系基金子公司的天下,不过北银丰业、中银资产、兴业财富三家银行系基金子公司仍排名靠前。

一个值得注意的现象是,基金子公司行业整体规模虽然触底回升,但行业内部的“马太效应”却有所加大。2020年3季度末,南方资本以489.13亿元位列第二十名,到了4季度末,南方资本已经淡出榜单,而第二十名的位置为瑞元资本,其入围规模为489.13亿元。

一边是通道业务的持续缩水,一边是主动管理业务的持续推进,而基金子公司转型顺利与否的关键是股东层面的“硬实力”和支持力度,正是这些行业格局的新变量,让实力雄厚的银行系基金子公司走向台前,也让综合实力较强的头部公募的基金子公司崭露头角。

欢迎关注公众号

发表您的观点