史上最强大宗商品周期,源于全球通胀,地缘政治,国内政策,供需平衡四大方面因素“史无前例地”全部利多大宗商品,引发颠覆性预期。

“望煤止渴”“点石成金”“踏雪寻煤”……大宗商品的行情一日千里。国内期交所大量提示风险,加班加点要求提高客户保证金,可大宗商品的疯狂涨势却依然没有停歇!

截止5月11日收盘,“黑色系”依旧涨势凶猛,热卷、玻璃涨逾6%,螺纹、动力煤涨逾4%,铁矿石涨近2%;在连续疯狂数日后,前述品种再度集体刷新历史新高!

去年以来,绝大多数国内标准黑色系期货品种主力合约价格已经实现翻倍。

数据来源:东财期货

而与往年不同的是,大宗超级周期的的品种,多了玻璃。

截至5月11日收盘,郑商所玻璃主力连续报2775元/吨,日内收涨6.44%;与去年2020年4月低点1177元/吨相比,玻璃主力的累积涨幅接近140%,而由于“碳中和”需求导致的建筑玻璃使用比例加大,玻璃期货成为了为数不多“供需两旺”的C位品种。

而线下螺纹钢,盘螺,热卷现货价格也紧缩其后,接近翻倍。

来源:找钢网

非标准化合约之外的现货市场,更处于一片疯狂的状态。其中替代铁矿石进口的废钢产品,成为涨价最多的线下品种,高低档废钢的涨幅普遍在80%以上。

上海钢联废钢事业部高级分析师金雄林在接受央视采访时表示,正常情况下,螺纹钢废钢差也就1200多元,由于对进口铁矿石的担忧,废钢的价格在已经是2100多元了。

而上海宝山区海光码头某废钢基地负责人张华全透露,从四月初到现在,5月10日为止,好的废钢给给钢厂已经破4000元每吨了。四月初的时候只有3100元、3200元每吨,一吨大概涨了700元、800元。昨天调4次价,几乎是30元、50元往上调,调了4次。

而有媒体报道称,贸易商捂盘惜售的情况非常严峻。

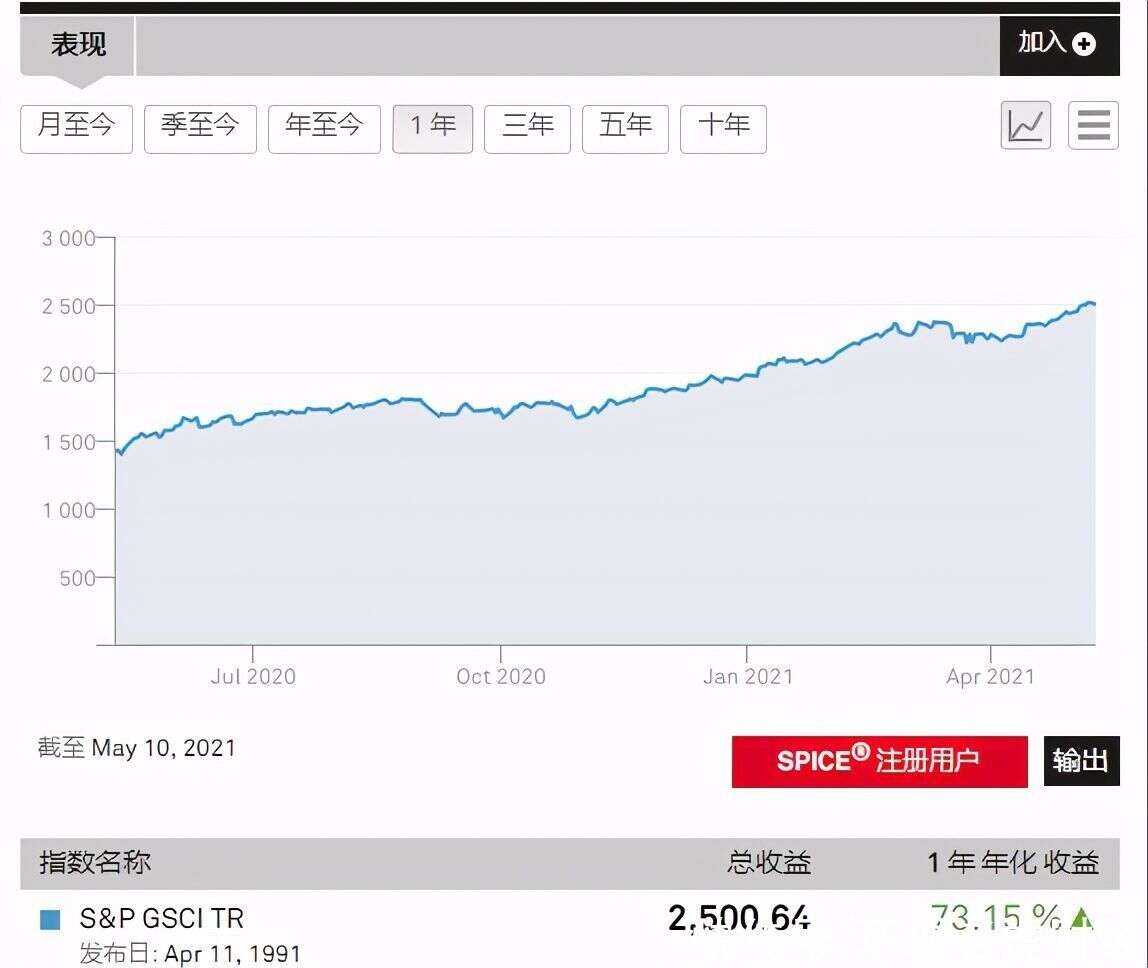

单一品种之外,周期综合指数不逞多让:文华商品价格综合指数创历史新高,波罗的海干散货指数创十一年新高,标普高盛商品指数刷新一年高位,自去年4月以来涨幅超过98%!

标普高盛商品指数 来源:道琼斯指数公司

如今,全球商品期货市场已然分析师们预言的“大通胀时代”,非某一方之力能促成。

无数因素利好周期!

分析认为,史上最强大宗商品周期,源于全球通胀,地缘政治,国内政策,供需平衡四大方面因素“史无前例地”全部利多大宗商品,引发颠覆性预期。

首当其冲的是中澳的贸易僵局。去年10月13日,《悉尼先驱晨报》上出现这样一则传闻:目前中国的国有能源企业已经暂停从澳大利亚进口精制焦煤。此后14日,国务院新闻办在回应记者提问中并未否认前述事项,而同期澳洲焦煤货船滞留关外一事也进一步佐证了此前的报道。

今年5月6日,国家发改委发文宣布“无限期暂停中澳经济对机制下的一切活动”,此前盛传焦煤零进口事宜在进口数据得到核实之后,市场对中国暂停澳洲铁矿石进口的担忧再度燃起。

根据国投安信期货的的统计,截至2020年,中国进口炼焦煤中,蒙古与澳大利亚分居前两位,澳洲占47%;蒙古拥有足够替代澳洲的产能,但由于蒙古疫情控制不力,导致每日放行焦煤货车数量远不足填补缺口。

铁矿石则更甚,国投安信期货认为,澳洲铁矿石占中国铁矿石进口比例达到61%,其次为巴西,但在2020年铁矿石已经处于周期上行阶段,巴西进一步提产可能性较低,铁矿石进口如若暂停,缺口将难以弥补。

同时,国内“压减粗钢产量”的预期让市场进一步向卖方倾斜。

2020年12月28日,工信部部长在2021年全国工业和信息化工作会议上强调,将围绕碳达峰、碳中和目标节点,实施工业低碳行动和绿色制造工程,坚决压缩粗钢产量,确保粗钢产量同比下降。

这样的任务伴随两个难点——2020年粗钢基数本来不高,2021复工复产压减产量等于在“低基数上压减”,加上过去五年粗钢产量持续上涨,彻底扭转钢铁产能增长的趋势,或需“下猛药”。

而放眼国际,全球货币超发与生产力下滑的现状,同步导致全球通胀压力骤然上升。

期间,美国无疑下了着“臭棋”。

美国劳工部此前公布的数据显示,美国4月非农就业人口变动季调后增加26.6万,远不及增100万的市场预期,亦不及91.6万的前值。华尔街投行认为,美国的结构性失业问题凸显,美国万亿疫情补助反而导致对就业意愿的挤出效应,失业率回升。

美国乃至全球强烈的基建需求与美国国内贫乏的生产力水平形成鲜明反差,加上印度等工业化国家疫情加剧,欧美第二波疫情悄然启动,全球范围的商品供需失衡可能进一步扩大。

除此之外,中国还采取了针对性削减出口退税措施,使得全球范围钢铁供给进一步压缩,无形中再次抬高了国际商品供给门槛。

4月28日,财政部发布公告,自2021年5月1日起,将146个热轧、冷轧、涂镀板、不锈钢、管材等部分钢铁产品出口退税率由之前的13%降为0。分析认为,虽然中国“钢为己用”已经计入预期,但国际疫情形势严峻,

第五个“世界超级商品周期”?

今年年初以来,众多分析认为2021年是过去百年中难得一见的超级商品周期的开端。

比如最激进,最明确招的商证券就在2020年年末时表示,接下来长达9年的时间中,大宗商品强周期和美元弱周期会一直持续。

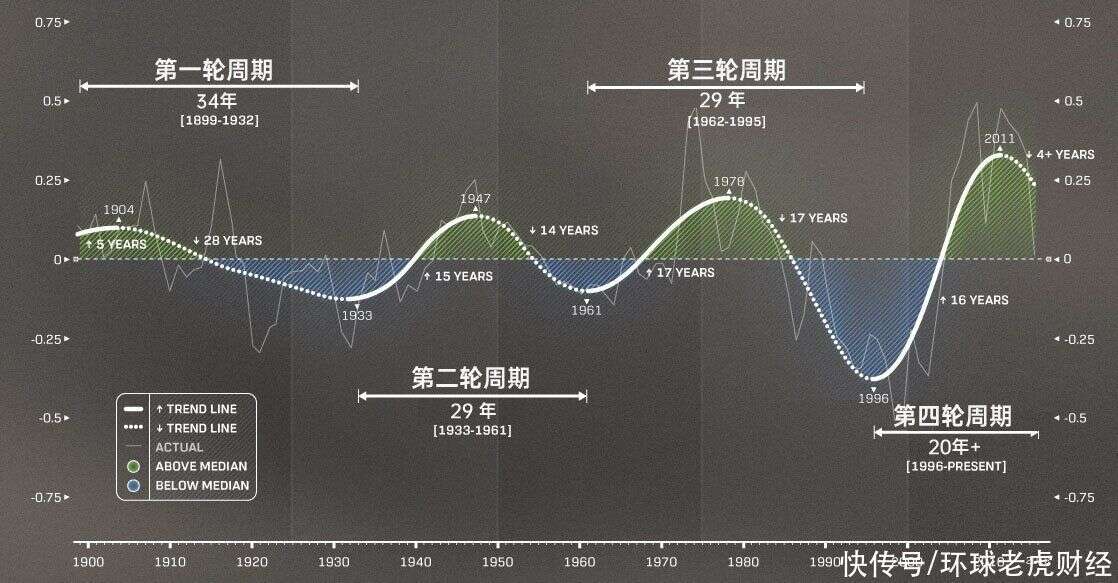

而摩根大通更认为,以康波周期为基调的第五轮“超级商品周期”,将在2021年如期展开,基本面的通胀,宽松与激进财政,资产价格上的贱金属,农产品,石油价格共振,都支持“超期商品周期”延续数年时间。

来源:加拿大央行开发的全球商品价格指数(BCPI)

按照这个加拿大央行的“超级商品周期”学说理论,全球的第一个商品周期崛起于由美国的工业化进程,时间贯穿1899年至1932年;跨度大约在34年左右。

第二个超级商品周期始于1933年至1961年,标志性事件为由德国纳粹党执政开始引发的国际军备竞赛,直至“古巴导弹危机”与“柏林墙事件”之后,苏美冷战在国际社会呼吁之下趋于缓和。

随后是第三个超级商品周期(1962年至1995年),由日本以及欧盟再工业化进程为大背景,叠加70年代的OPEC组织建立与石油美元秩序成型与中东战争,全球出现类似能源危机的局面,原油价格出现历史高位;直至80年代中期,直至日美“广场协定”之后,长牛数十年的美元终于启动大幅贬值,石油美元秩序打破,第三轮超级商品周期顺势结束。

而距离目前最近的第四轮“超级商品周期”中,完成现代工业化进程的国家从美国,变为了中国。

1997年开始,中国经济开启高速成长,而后相继伴随着美国的伊拉克战争,以及由2008年全球金融危机所导致的美元超发与走软,国际原油价格、基本金属、畜牧产品与农产品在2008年均到达阶段高点。

然后,以2008年为分界线,在经济疲态与债务危机的影响下,第四轮大商品周期最终开始盛极而衰。美国在2012年开始启动页岩油革命,导致全球原油库存高企,原油价格疲软;紧接着2014年开始,美国策动逆全球化潮流打压中国,其导致中国经济增速放缓。更加意外的则是早期疫情,其导致全球商品需求承压,最终第四轮世界超级大宗商品周期在2020年迎来阶段低点。

而从东吴证券的分析来看,目前国内的大宗商品行情正处在21世纪之后的第四轮小周期内,其诱因是疫情复工下财政,货币宽松周期被拉长,而全球的复工复产进度不及中国所致。

风险过高?

年初至今的行情,基本坐实了全球分析师渲染的第五轮“大宗商品超级周期”。至于超级周期纵深有多远,摩根大通分析认为有几个大方向变量:

1.取决于疫情结束与经济重启的时间

2.全球贸易争端结束与制造业复苏

3.继续的全球货币宽松环境以及对通胀的容忍力

4.美元的持续走弱

5.美国大基建进程

6.可再生能源的发展

此外,为了遏制行情过度疯狂,国内各大交易所也已经开始着手遏制炒作行为。5月10日,郑商所宣布在5月13日起调整动力煤保证金比例与涨跌幅。同时,大商所在5月10日盘后也开始提示黑色系炒作风险,并提升5月11日开始铁矿石合约保证金比例。

与此同时,根据部分媒体采访,一些线下钢材贸易商也开始保持较低水平的库存,其原因不是需求大,而是大部分贸易商认为目前市场价格体现的非理性因素已经过高。

欢迎关注公众号

发表您的观点