中国经济网北京4月6日讯 今日,昀冢科技(688260.SH)在上交所科创板上市,开盘报32.00元。截至今日收盘,昀冢科技报28.53元,涨幅196.26%,成交额5.61亿元,换手率73.72%,总市值34.24亿元。

2017年至2020年1-6月,昀冢科技营业收入分别为1.72亿元、3.88亿元、5.21亿元、2.66亿元,主营业务收入分别为1.72亿元、3.86亿元、5.14亿元、2.64亿元,销售商品、提供劳务收到的现金分别为1.31亿元、2.92亿元、4.14亿元、2.74亿元。

通过上述数据计算,昀冢科技2017年至2020年1-6月主营业务收现比(销售商品、提供劳务收到的现金/主营业务收入)分别为0.76、0.76、0.81、1.04。

2017年至2020年1-6月,昀冢科技净利润分别为1617.15万元、4514.44万元、4948.40万元、3135.61万元,归母净利润分别为1514.71万元、4372.60万元、5579.61万元、3408.37万元,经营活动产生的现金流量净额分别为2197.75万元、9483.58万元、5131.80万元、5866.45万元。

昀冢科技2020年全年营业总收入为5.54亿元,归母净利润为5613.81万元,归母扣非净利润为4677.90万元,经营活动产生的现金流量净额为1.07亿元。

昀冢科技此次于上交所科创板上市,本次公开发行的股票数量为3000.00万股,发行价格为9.63元/股,保荐机构为华泰联合证券有限责任公司。昀冢科技此次募集资金总额为2.89亿元,募集资金净额为2.48亿元。

昀冢科技此次募集资金较公司2021年3月29日披露的招股说明书中减少了7.37亿元,公司招股书披露,昀冢科技拟募集资金9.85亿元,分别用于生产基地扩建项目、研发中心建设项目、补充流动资金项目(补流缺口)。

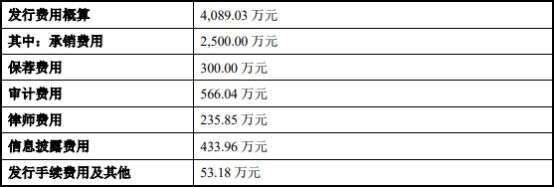

昀冢科技此次发行费用为4089.03万元,其中,华泰联合证券获得承销、保荐费用2800.00万元,天衡会计师事务所获得审计费用566.04万元,上海市锦天城律师事务所获得律师费用235.85万元。

昀冢科技于2020年11月6日首发过会,科创板股票上市委员会对昀冢科技提出三项问询问题:

1.请发行人代表说明万创宏安和嘉善国贸实业作为资金提供方所起的作用和必要性。请保荐代表人发表明确意见。

2.请发行人代表:(1)结合自身产品的终端客户和市场竞争的情况,分析发行人在报告期内业务收入保持快速增长的原因及可持续性;(2)结合手机产品的变化趋势,说明摄像头光学模组CCM 和音圈马达 VCM 中的精密电子零部件的市场竞争格局和未来成长性;(3)结合募投项目和同行业可比公司的情况,说明发行人是否正在着手或计划开拓原有手机零部件以外的市场,并分析该等市场开拓将面临的主要困难。请保荐代表人发表明确意见。

3.请发行人代表针对报告期内频繁发生的关联方资金往来及其他关联交易的情况,说明发行人是否已经为规范关联交易、避免关联方通过交易损害发行人利益制定并有效实施了必要的内部控制。请保荐代表人发表明确意见。

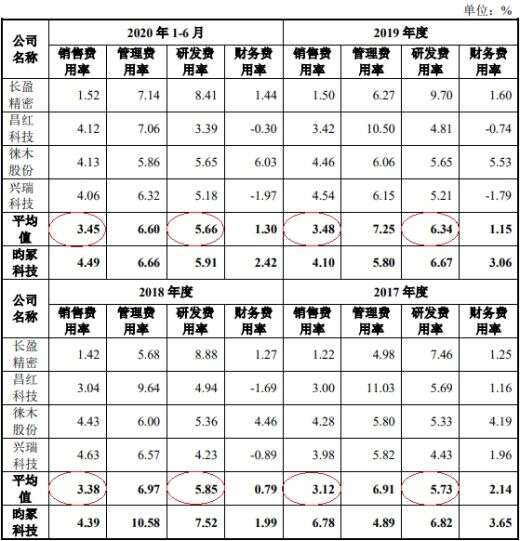

2017年至2020年1-6月,昀冢科技研发费用分别为1173.77万元、2918.10万元、3472.81万元、1569.54万元,占营业收入比例分别为6.82%、7.52%、6.67%、5.91%。

2017年至2020年1-6月,昀冢科技销售费用分别为1166.49万元、1702.61万元、2135.32万元、1192.05万元,研发费用率分别为6.78%、4.39%、4.10%、4.49%。

2017年至2020年1-6月,昀冢科技同行业可比上市公司研发费用率均值分别为5.73%、5.85%、6.34%、5.66%,销售费用率均值分别为3.12%、3.38%、3.48%、3.45%。

2017年至2020年1-6月,昀冢科技资产合计分别为1.50亿元、3.62亿元、5.30亿元、5.72亿元,其中流动资产分别为8666.94万元、1.83亿元、3.00亿元、2.89亿元,非流动资产分别为6370.98万元、1.79亿元、2.31亿元、2.84亿元。

2017年至2020年1-6月,昀冢科技负债合计分别为1.29亿元、2.82亿元、3.45亿元、3.54亿元,其中,流动负债分别为1.22亿元、2.59亿元、3.31亿元、3.24亿元。

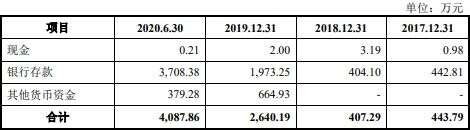

2017年至2020年1-6月,昀冢科技货币资金分别为443.79万元、407.29万元、2640.19万元、4087.86万元,其中,银行存款分别为442.81万元、404.10万元、1973.25万元、3708.38万元。

2017年至2020年1-6月,昀冢科技短期借款分别为1426.29万元、1964.78万元、8367.13万元、1.10亿元,占流动负债比例分别为11.69%、7.59%、25.24%、33.87%。

2017年至2020年1-6月,昀冢科技应收账款账面价值分别为4554.83万元、1.05亿元、1.91亿元、1.58亿元,占流动资产比例分别为52.55%、57.48%、63.76%、54.62%。

2017年至2020年1-6月,昀冢科技应收账款余额分别为5054.78万元、1.13亿元、2.01亿元、1.66亿元,占营业收入比例分别为29.38%、29.17%、38.67%、62.46%。

2017年至2020年1-6月,昀冢科技应收账款周转率分别为4.20次、4.74次、3.31次、2.90次,同行业上市公司均值分别为4.04次、4.01次、3.89次、4.36次。

2017年至2020年1-6月,昀冢科技存货账面价值分别为1513.09万元、2696.56万元、4305.40万元、3752.91万元,占流动资产比例分别为17.46%、14.76%、14.36%、13.00%。

2017年至2020年1-6月,昀冢科技存货账面余额分别为1737.73万元、2887.59万元、4547.39万元、4440.31万元。

2017年至2020年1-6月,昀冢科技存货周转率分别为8.05次、10.45次、9.50次、7.94次,同行业上市公司均值分别为4.72次、5.11次、4.90次、4.54次。

2017年至2020年1-6月,昀冢科技综合毛利率分别为35.99%、37.69%、32.16%、32.91%,其中,主营业务毛利率分别为36.04%、37.90%、32.55%、33.11%。

2017年至2020年1-6月,昀冢科技同行业上市公司主营业务毛利率均值分别为28.06%、25.88%、27.19%、29.89%。

2017年至2019年,与同行业上市公司对比,昀冢科技主营毛利率最高,2020年上半年低于可比公司昌红科技。2017年至2020年1-6月,长盈精密毛利率分别为23.82%、20.43%、21.39%、26.16%,昌红科技毛利率分别为27.73%、25.43%、26.47%、38.26%,徕木股份毛利率分别为32.02%、29.00%、32.31%、26.21%,兴瑞科技毛利率分别为28.65%、28.66%、28.57%、28.94%。

昀冢科技招股书和问询回复数据“打架”。据证券市场周刊,根据招股说明书“主要产品的产能、产量和销量情况”中的披露,报告期内,昀冢科技纯塑料件、金属插入成型件、CMI件和金属冲压件四大类精密电子零部件的产能、产量和销量变动情况如下表所示:

同时,招股说明书“主营业务收入分析”中又详细披露了纯塑料件、金属插入成型件、CMI件和金属冲压件四大类精密电子零部件各自的销量(如下表所示,下称“表1”)。

不过,在研读昀冢科技两轮问询回复文件时发现,昀冢科技在第二轮问询回复中所披露的纯塑料件、金属插入成型件、CMI件和金属冲压件销量与这组数据完全不同。

第二轮问询问题8在分析各期工治具摊销与相关产品产量、销量的匹配性时,披露了报告期内,昀冢科技纯塑料件、金属插入成型件、CMI件和金属冲压件的销量(如下表所示,下称“表2”)。

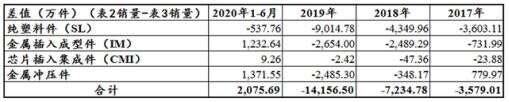

对比表1和表2会发现,两表中纯塑料件、金属插入成型件、CMI件和金属冲压件的销量完全不同,表1与表2中销量的差值整理如下表所示(下称“表3”)。

从表3可见,两份文件所披露的四类产品的销量差距都较大。

从表1和表2所披露信息的语境来看,表1的销量数据是用于计算各类产品单价的,因此表1中各类产品销量应为其全部销量。表2的销量数据是用来分析工治具摊销和相关产品的销量的匹配性,且2017年,表2仅披露了纯塑料件、金属插入成型件和CMI件的销量,并没有披露金属冲压件的销量,由此推断,表2披露的销量数据可能仅是和工治具摊销相关的销量数据。如果真是如此,就意味着表2中的销量只是各类产品的部分销量,因此表2中各类产品销量应不大于表1。

但表3的结果显然并不支持这一推断。

由表3可知,从分类产品来看,除2017年的金属冲压件销量、2020年上半年的金属插入成型件、CMI件和金属冲压件销量外,表2中各类产品销量均超过了表1,且差值较大,最大差值是2019年,第二轮问询回复披露的纯塑料件销量竟比招股说明书披露的销量多了9000多万件。

从销量总额来看,除2020年上半年,招股说明书所披露的四类产品总销量比第二轮问询回复的披露值超了2075.69万件外,2017-2019年,招股说明书所披露的四类产品总销量均低于第二轮问询回复的披露值,最大差值竟然达到了近15000万件。

至此,问题来了,招股说明书和第二轮问询回复披露的这两组销量数据究竟是哪个出现问题了呢?如果招股说明书所披露的销量数据是正确的,这意味着,昀冢科技在第二轮问询回复中用夸大的销量数据来说明其各期工治具摊销的合理性,这个合理性解释还可靠吗?这样的信披是不是太“任性”了,这还是注册制重重规则约束下的信披吗?

欢迎关注公众号

发表您的观点