本周宽基指数还是以下跌为主。表现最差的上证50下跌了1.88%,表现最好的国证2000上证了0.15%。但如果看今年,不管哪个指数均是下跌的,看4565只混合基金,中位数也下跌了1.26%。4129只个股,下跌的比例高达57.96%,中位数跌幅为2.64%,还是基金整体比个股略好,并没有出现有人说的今天个股战胜了基金的状况。

今年3个多月下来,不管你选择的是个股,还是指数,大概率是输多赢少。但是如果你选择的不是股票也不是股票基金,而是债券类的品种。那情况就会好很多了。

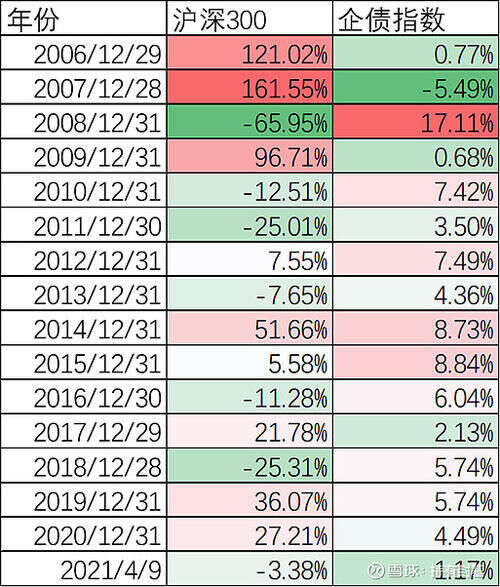

如果我们用沪深300指数(000300)代表股性,企债全价指数(000013)代表债性,我们看从2006年开始15年多以来每年的对比,股债跷跷板的现象还是很明显的。在股市表现最好的2007年,沪深300大涨了161.55%,而企债指数却下跌了5.49%,成为10多年来唯一下跌的一年;而大熊市的2008年,沪深300大跌了65.95%,企债指数则上涨了17.11%,成为这15年来表现最好的一年。我自己在这年大熊市里面,也正是靠着企债减少了很多亏损。

有人说从长期来看,债券是不可能跑赢股票的。确实没错,但在适当的时候持有适当的品种,是我们普通人战胜市场的一个好方法,同样也是我长期战胜指数的一个重要原因。

这两天在深圳参加“一起学”联盟组织的线下讲课,很多老师对于个股和行业的理解都超过我了,在深度上我是远远不够的,但我有个优势是用广度来替代深度。如果你在今年选择了如Q债、可转债等债性品种,今年最多就是一个赢多赢少的问题,历史上的多次股债,我都是用当时合适的债性品种去度过的,2008年的分离债、2011年的企业债、2015年下半年股债的时候的分级A,因为在这些股灾的日子了,因为相对比较下来安全性更强,所以这些债性品种的表现一般都超过平时。

那么,具体选择哪些债性品种呢?我觉得综合来说,今年最佳的品种无过于可转债。为什么这么说呢?因为有以下几个原因:

第一, 今年的可转债数量大增,目前交易的已经有300多只,数量多了,选择的余地就大。

第二, 目前的价格并不高,这300多只可转债的中位数目前在107.44元,转股溢价率的中位数在17.36%。历史上算是偏低的。

第三, 中小市值的股票,经历的最近几年的下跌,相对估值已经到了一个低部,有反弹的需要,今年特别是春节后的反弹说明了这一点。但说实在,直接参与中小市值的股票,风险还是较大的。如果不是直接参与,而是通过购买对应的可转债,相对来说安全的多。

第四, 目前可转债双低小于110的就有18只可转债,价格小于100元的有78只,转股溢价率小于5%的有60只。各种题材各种品种都能在可转债上找到对应的品种,再加上可转债可以合法“出老千“,不断调低转股价,可转债发行本身苛刻的条件也保证了可转债的质量,至少到今天为止还没出现过一起真正的违约。

这些都保证了可转债成为一个胜率和赔率相对都不错,而且特别适合现在市场的投资标的,私募大佬林园不断加仓可转债就是一个例子。

当然可转债还是会有短期的下跌的,去年12月份今年1月份,抱团股表现最好的时候,可转债下跌也是非常多的,也正因为如此,才迎来了2月份以来可转债的行情。至于具体的策略,对于普通投资者来说,还是双低(可转债价格+100*转股溢价率)轮动是性价比最高的。

还是这句话:选择比努力更重要,最重要的是学会怎么选择!

欢迎关注公众号

发表您的观点