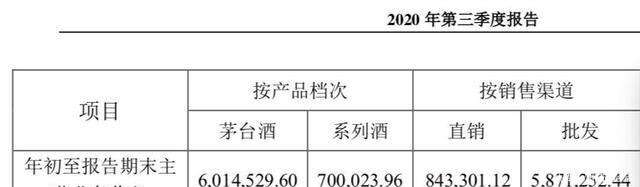

1、中信证券看好茅台目标价3000元的理由是什么?我们先来听听中信证券的理由,中信证券的研报认为近期茅台对非标酒/系列酒提升出厂价,系列酒提价10%-20%不等,总经销定制酒提价50%-100%,生肖酒提价50%,精品茅台提价15%-20%,这些非标预计占公司茅台酒总计划的8%-10%,经过测算,将增厚2021年公司营收5%-7%,归母净利润提升7%-9%。如此一来,2021年茅台公司营收将增长15%左右,规模净利润同比增长15%-20%,所以,维持茅台未来1年3000元/股的目标价。茅台酒的这个提价计划能否实现呢?笔者认为是可以实现的,毕竟茅台酒的品牌地位摆在那里,茅台酒过去几年基本都是依靠提价来提升业绩,现在标准的茅台酒提价短期内不可行,提升产量又太难,那么有两个方法可以提升净利润,第一是增加销售自营公司,如此可以将经销商的赚的钱也放在兜里。第二是对系列酒进行提价,对系列酒进行提价市场反应不敏感,而且舆情也比较平静。2020年前三季度茅台酒销售收入是601亿元,系列酒销售收入是70亿元;直销收入为84亿元,批发销售收入为587亿元。

1、中信证券看好茅台目标价3000元的理由是什么?我们先来听听中信证券的理由,中信证券的研报认为近期茅台对非标酒/系列酒提升出厂价,系列酒提价10%-20%不等,总经销定制酒提价50%-100%,生肖酒提价50%,精品茅台提价15%-20%,这些非标预计占公司茅台酒总计划的8%-10%,经过测算,将增厚2021年公司营收5%-7%,归母净利润提升7%-9%。如此一来,2021年茅台公司营收将增长15%左右,规模净利润同比增长15%-20%,所以,维持茅台未来1年3000元/股的目标价。茅台酒的这个提价计划能否实现呢?笔者认为是可以实现的,毕竟茅台酒的品牌地位摆在那里,茅台酒过去几年基本都是依靠提价来提升业绩,现在标准的茅台酒提价短期内不可行,提升产量又太难,那么有两个方法可以提升净利润,第一是增加销售自营公司,如此可以将经销商的赚的钱也放在兜里。第二是对系列酒进行提价,对系列酒进行提价市场反应不敏感,而且舆情也比较平静。2020年前三季度茅台酒销售收入是601亿元,系列酒销售收入是70亿元;直销收入为84亿元,批发销售收入为587亿元。 系列酒贡献的营收大概是10.5%,直销贡献的收入占比是12.5%,所以这两块都是可以有搞头的,对系列酒提价可以提升业绩,增加直销比例也可以提升业绩。所以,通过这种方式我相信中信证券对茅台的业绩预估是没有问题的,也就是说2021年茅台的净利润很大可能能够提升15%-20%。2、业绩如期提升,股价就值3000元了吗?现在就回答另一个问题,茅台净利润在今年能够提升15%-20%,那么股价就值3000元了吗?这点笔者并不认同,因为估值太高,如果今年的业绩如期完成,那么今年的净利润将在523亿-546亿的区间,但是如果按照3000元/股的价格计算,估值将达到69倍—72倍之间,这个估值相当于茅台的股价在2600元的时候。

系列酒贡献的营收大概是10.5%,直销贡献的收入占比是12.5%,所以这两块都是可以有搞头的,对系列酒提价可以提升业绩,增加直销比例也可以提升业绩。所以,通过这种方式我相信中信证券对茅台的业绩预估是没有问题的,也就是说2021年茅台的净利润很大可能能够提升15%-20%。2、业绩如期提升,股价就值3000元了吗?现在就回答另一个问题,茅台净利润在今年能够提升15%-20%,那么股价就值3000元了吗?这点笔者并不认同,因为估值太高,如果今年的业绩如期完成,那么今年的净利润将在523亿-546亿的区间,但是如果按照3000元/股的价格计算,估值将达到69倍—72倍之间,这个估值相当于茅台的股价在2600元的时候。 也就是说中信证券认为茅台的合理估值应该维持在70倍左右的水平,但是茅台的估值即便是在2007年的高峰也不过是102倍,此后的估值一直在50倍以下,直到2020年11月份以后才突破50倍的估值,也就是说茅台的估值超过50倍的时间段,其实也就是几个月时间,其中有一半是在2007年的时候,一半是在2020年11月份以后。这种高估值只有在行情最火热的时候才可能短暂出现,而非是一种长期可以维持的估值水平,一个业绩增速不到20%的企业,估值却可以高达70倍,这是价值投资吗?茅台虽然是一家极其优秀的公司,但是面对20%不到的增速,估值40倍以及算是不错,哪怕考虑到各种优秀给予溢价,50倍估值已经是高了,看到70倍估值一定是泡沫,只有在行情最火热的时候才会出现,但是这是昙花一现,价值中间回归,泡沫也终将破裂,茅台2600元的股价已经是投资了未来几年的业绩。

也就是说中信证券认为茅台的合理估值应该维持在70倍左右的水平,但是茅台的估值即便是在2007年的高峰也不过是102倍,此后的估值一直在50倍以下,直到2020年11月份以后才突破50倍的估值,也就是说茅台的估值超过50倍的时间段,其实也就是几个月时间,其中有一半是在2007年的时候,一半是在2020年11月份以后。这种高估值只有在行情最火热的时候才可能短暂出现,而非是一种长期可以维持的估值水平,一个业绩增速不到20%的企业,估值却可以高达70倍,这是价值投资吗?茅台虽然是一家极其优秀的公司,但是面对20%不到的增速,估值40倍以及算是不错,哪怕考虑到各种优秀给予溢价,50倍估值已经是高了,看到70倍估值一定是泡沫,只有在行情最火热的时候才会出现,但是这是昙花一现,价值中间回归,泡沫也终将破裂,茅台2600元的股价已经是投资了未来几年的业绩。 况且去年12月份到春节前的那一波行情明显是市场短期的过热行为,茅台股价2020年大涨并非是因为业绩大增长,而是因为宽松的货币政策,全球如此,美股当前的估值也是偏高,但是现在美债收益率上升,对股市未来的负面影响会有多大很难预料,随着疫苗的推广,疫情的影响逐渐缩小,未来货币政策退出是大概率事件,即便不会急转弯,但是转弯是大概率事件,随着宽松货币政策在未来一两年退出的概率增大,股市整体的估值都会回落,茅台也难以独善其身,到那时哪怕是维持40倍估值已经算是难得。将茅台未来1年的目标价看到3000元,这不是价投的坚持,更可能是低调的扯淡。尽管茅台是一家极其优秀的企业,高估值是一切杀手。

况且去年12月份到春节前的那一波行情明显是市场短期的过热行为,茅台股价2020年大涨并非是因为业绩大增长,而是因为宽松的货币政策,全球如此,美股当前的估值也是偏高,但是现在美债收益率上升,对股市未来的负面影响会有多大很难预料,随着疫苗的推广,疫情的影响逐渐缩小,未来货币政策退出是大概率事件,即便不会急转弯,但是转弯是大概率事件,随着宽松货币政策在未来一两年退出的概率增大,股市整体的估值都会回落,茅台也难以独善其身,到那时哪怕是维持40倍估值已经算是难得。将茅台未来1年的目标价看到3000元,这不是价投的坚持,更可能是低调的扯淡。尽管茅台是一家极其优秀的企业,高估值是一切杀手。

欢迎关注公众号

发表您的观点